春節以來,隨著DeepSeek帶來的中國AI技術的變革、兩會超預期財政刺激、美國經濟邊際走弱以及特朗普貿易政策推進,全球資金和風險偏好進行了較為明顯的再平衡,大類資產也呈現出了較為明顯的輪動現象。

站在當前時點,AI敘事能否持續演繹?一些內需不足、物價低迷等“舊問題”如何破局?大類資產如何配置和動態調整?等等,無疑是投資者們當前最為關心的問題。

當前國內宏觀處在什么狀態?

01 當前國內宏觀處在什么狀態?

通盤來看,一句話來概括的當前國內的宏觀狀態即:新形勢向好,舊問題尚存。

· 經濟增長維度

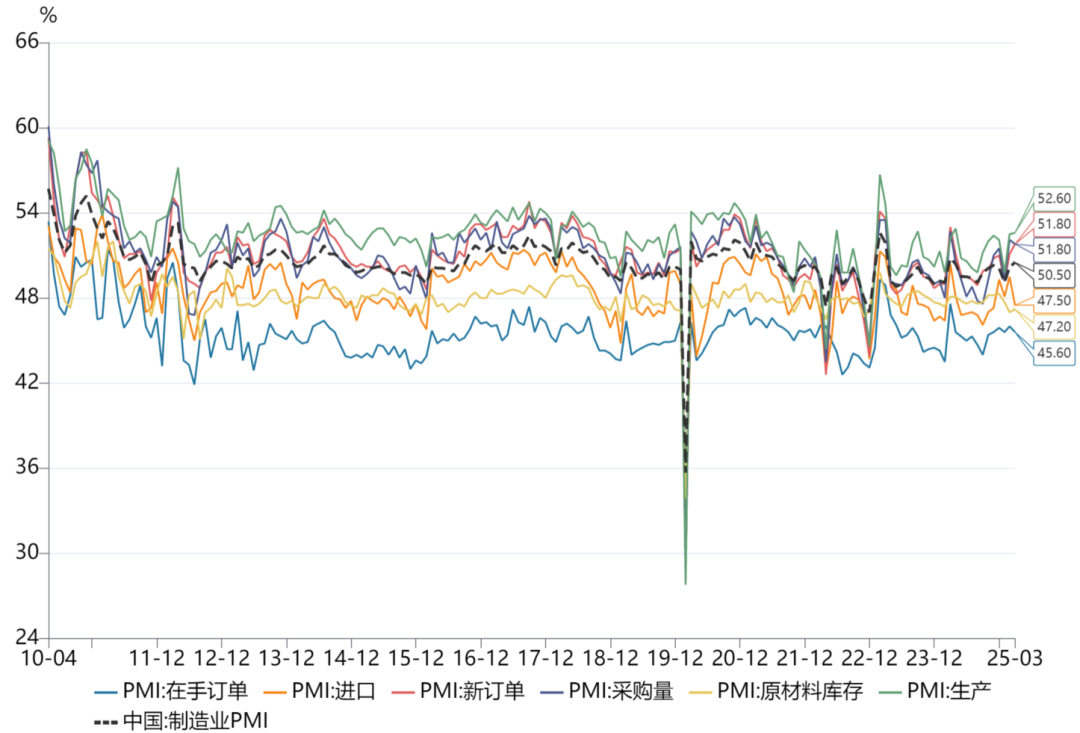

制造業景氣度回升,3月制造業PMI為50.5%,環比上升0.3個百分點,連續兩個月處于擴張區間;但工業企業盈利壓力仍存,整體利潤率水平仍受制于物價等因素影響。

· 流動性維度

最新社融的結構數據仍顯示政府部門發債是實體融資主力,且相較往年有較為明顯的前置現象,私人部門的信用擴張意愿整體仍待改善。

· 政策環境

當前政策環境友好,不管是兩會落地的超預期近10%的廣義赤字率,還是民營企業家座談會,均顯示逆周期調節加碼,財政政策在提質增效,貨幣政策維持結構性寬松狀態。

數據來源:Wind,好買基金研究中心整理

數據來源:Wind,好買基金研究中心整理

時間區間:2010.7~2025.3

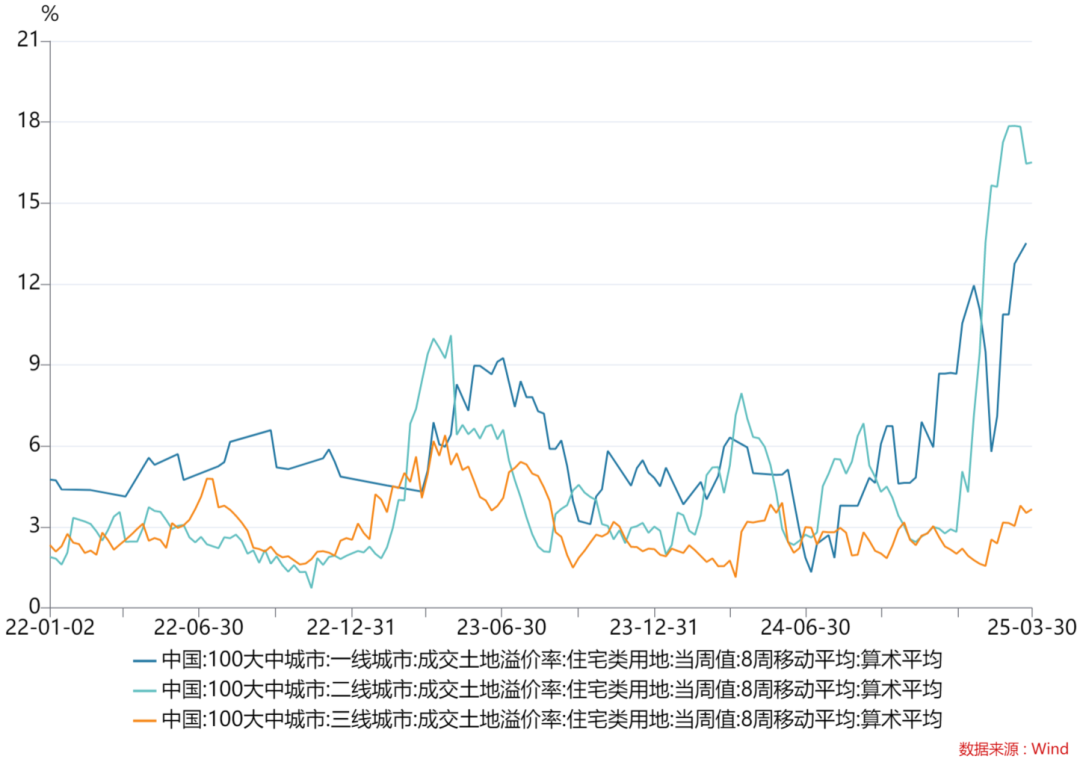

當然,新舊產業交替的節骨眼上,地產周期這艘中國經濟“航空母艦”依然對國內信用周期、物價水平、流動性有很大的影響。四季度以來,中國地產(一手+二手)總成交額持續回升,房企庫存去化周期明顯降低。年初以來,土地市場也持續活躍,不管一線還是二三線城市成交溢價率均有明顯上行,整體顯示出地產在邊際企穩改善。

數據來源:Wind,好買基金研究中心整理

數據來源:Wind,好買基金研究中心整理

時間區間:2022.1~2025.3

因此,綜上所述,當前國內宏觀環境積極因素在聚集,總體在邊際改善。但樂觀之余,還需要留意前期內需不足、物價低迷等問題依然存在,私人部門的擴表意愿仍待提振。

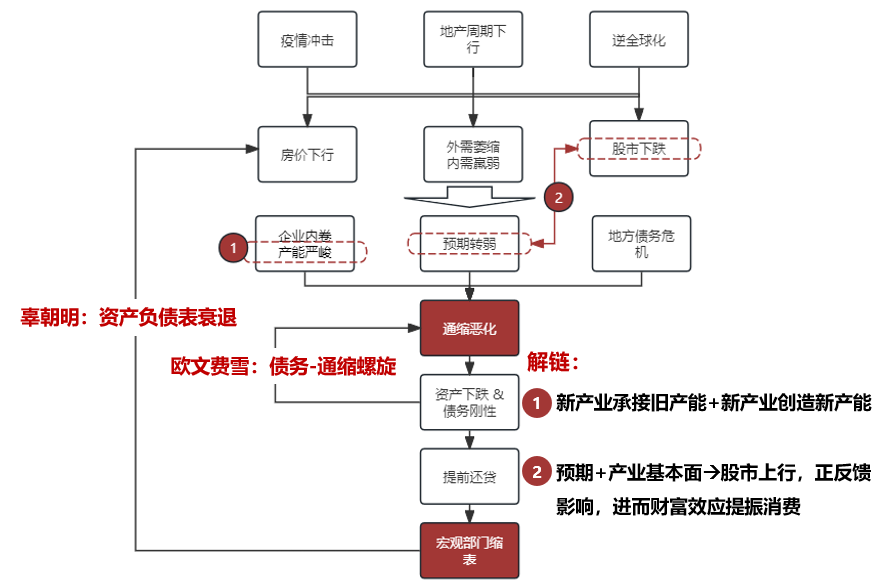

冰凍三尺,非一日之寒,經歷了疫情沖擊、地產周期下行,新舊產業交替之際,的確會出現諸多“頑疾”,這是保持戰略定力下不可避免的。但筆者認為頑疾之所以稱為頑疾,也許僅是我們用舊思路、舊觀念看待,新形勢下,也許并非“久不可愈”。

當前最大的新形勢有二:財政大幅發力,疊加國內AI產業爆發。前者能大幅改善當前物價、貨幣窖藏、私人部門縮表等問題。而后者能夠改善預期、提供新的增長引擎、提升全要素生產率。因此,從這兩個角度來看,舊問題中比較突出的如產能過剩問題、物價低迷問題、預期下行問題,都能夠有效解決,從而盤活整個宏觀經濟系統。

資料來源:好買基金研究中心整理

資料來源:好買基金研究中心整理

如何思考當下的大類資產輪動?

年初以來,大類資產輪動明顯,同時大類資產內部結構性也有比較明顯的分化現象。

首先,股債蹺蹺板效應明顯。A股在DeepSeek的AI敘事助力資產重估、宏觀整體有所改善、兩會超預期財政刺激的背景下漲幅明顯;但債市由于受到資金面收斂、寬松預期落空、部分經濟指標回暖、政府債券供給增加,以及股債蹺蹺板效應等多重因素的影響,行情走勢震蕩。對于商品類資產,年初以來代表新經濟的有色和代表舊經濟的黑色系出現了較為明顯的分化,而在特朗普關稅政策、美元走弱的背景下,貴金屬上行明顯。

近期A、H股有所回調,債市收益率也在三月下旬轉為下跌,大類資產貌似又重回前期市場熟悉的節奏。站在當前,我們該如何思考接下來的大類資產配置呢?

首先,筆者認為資產配置不同于交易,收益和風險均應從長計議,而不應隨著市場短期律動左右搖擺;其次,從宏觀視角切入大類資產及內部細分結構配置是相對比較直觀且科學的。

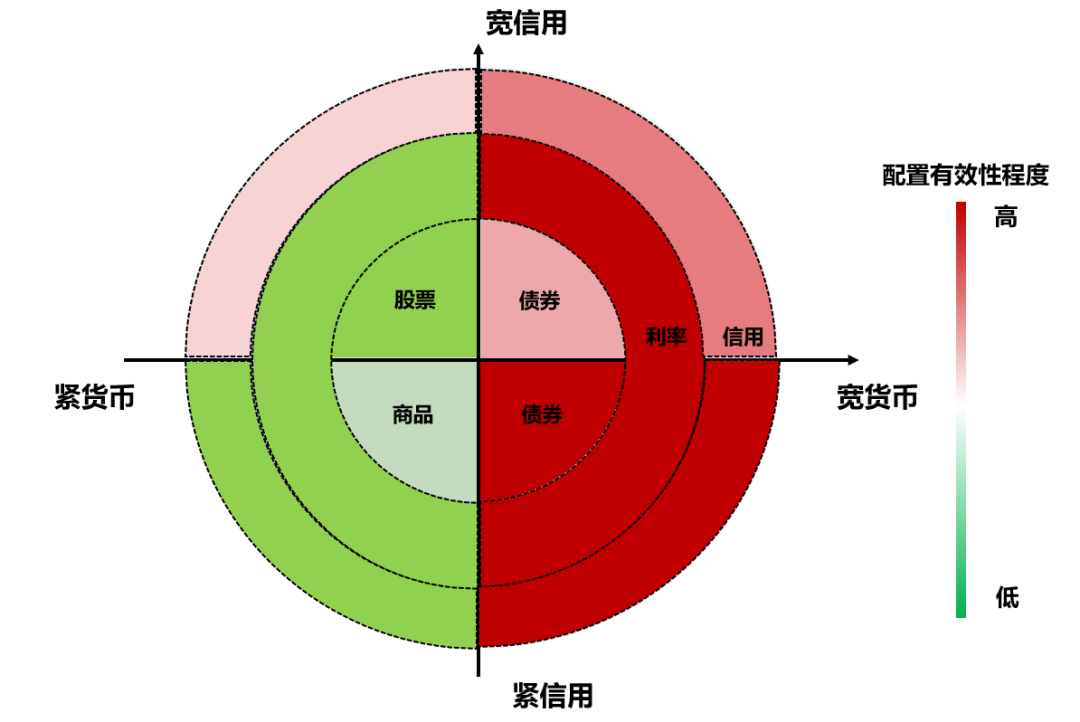

從上文基于對國內宏觀狀態的剖析,對于大類資產配置方案,其實也就有了雛形。化繁為簡,我們可以從比較直觀的貨幣-信用周期的視角來看接下來的資配方案:

資料來源:好買基金研究中心整理

資料來源:好買基金研究中心整理

從貨幣的角度來看,雖然年初以來銀行間狹義流動性受匯率壓力、政府債發行等影響,整體較緊。但在“適度寬松”的定調下,以及國內經濟回溫初期,貨幣大概率會維持寬松的狀態。而從信用的角度看,當前雖然社融改善,但政府部門仍為主力,私人部門擴表動力仍顯不足。但在地產邊際改善、財政明顯發力的背景下,私人部門信用改善預計是大概率事件。

因此,綜合來看,接下來貨幣信用周期預計處于寬貨幣、寬信用階段概率較大,因此權益資產相較之前,應該給予更多的關注和配置;債券類資產也呈現出一定的配置性價比,但是要高度關注寬財政的落地效果以及私人部門信用的改善程度。

多資產、多策略、多國別資產配置方案是否依然有效?

多資產、多策略的資產配置方案的初衷,是在不確定中尋找盈利確定性,提升投資組合的整體收益性價比。

當前國內經濟邊際向好、AI產業和寬財政改善社會整體預期,國內權益類資產確實較前期有了更好的環境。但這并不意味著風險的消散和其他資產盈利機會的降低。相反,在AI敘事暫未反映到企業基本面和全社會生產率提升之前,市場預期的變化、美聯儲降息節奏、美國“脫鉤”風險(H20斷供風險等)等都會使得市場有較大的變化。何況當前全球經濟處于特朗普貿易政策的高不確定性的環境中。因此多資產、多策略的配置方案,當前依然是投資組合的“定海神針”。

至于資產配置的多國別概念,年初以來“東升西落”呼聲的確較高,多國別配置方案也從24年的“香餑餑”走下神壇。筆者也經常收到客戶和投顧同時的反饋:既然東升西落,我為什么還配置美股?

回答這個問題,我們應該自己想想2024年前三季度類似的想法:既然A股持續很糟糕,為什么還配置A股?多國別配置,應該著眼于長期的變局和風險對沖,同時也應該有“產業配置”的觀念去思考多國別配置。誠然,當前DeepSeek催化的國內AI產業發展預期很高,但不能否認的是,美國在上游半導體、底層算法創新等方面,依然明顯領先,這些短期并不容易突破。因此從產業邏輯看,全球化的配置依然是“必答題”。

風險提示:

投資有風險。基金的過往業績并不預示其未來表現。基金管理人管理的其他基金的業績并不構成基金業績表現的保證。相關數據僅供參考,不構成投資建議。投資人請詳閱基金合同等法律文件,了解產品風險收益特征,根據自身資產狀況、風險承受能力審慎決策,獨立承擔投資風險。

重要提醒:

本文版權為新方程所有,未經許可任何機構和個人不得以任何形式轉載和發表。