回首2024年,全球資本市場波動劇烈,而去年收益率排名前十的對沖基金均實現了25%以上的收益。

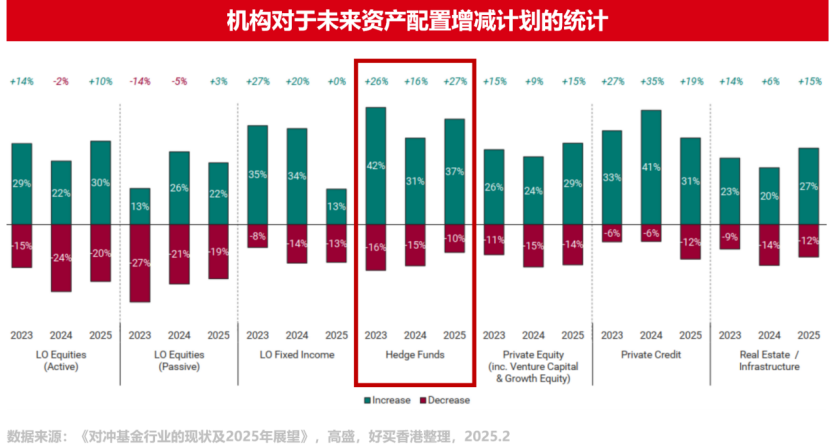

在波動和風險卷土重來之時,全球各大機構對于對沖基金的配置需求持續旺盛。

與國內基金相比,海外對沖基金的投資范圍更廣,策略也更加復雜,各種策略名稱常常看得人一頭霧水。

作為【對沖基金系列解讀】的第二篇,本文聚焦“全球對沖基金收益榜單”中出現頻率最高的三大類策略:股票、宏觀、多策略。看看它們在組合中承擔了哪些角色,又是如何獲取收益的?

股票多空策略:能攻善守,對沖震蕩風險

在海外,股票多空策略是對沖基金領域最成熟的策略之一。從1949年首只對沖基金的問世以來,多空策略在全球對沖基金規模中占據30%。可以說想要做好全球投資的配置,那么股票多空策略是不可忽略的存在。

1、策略原理:

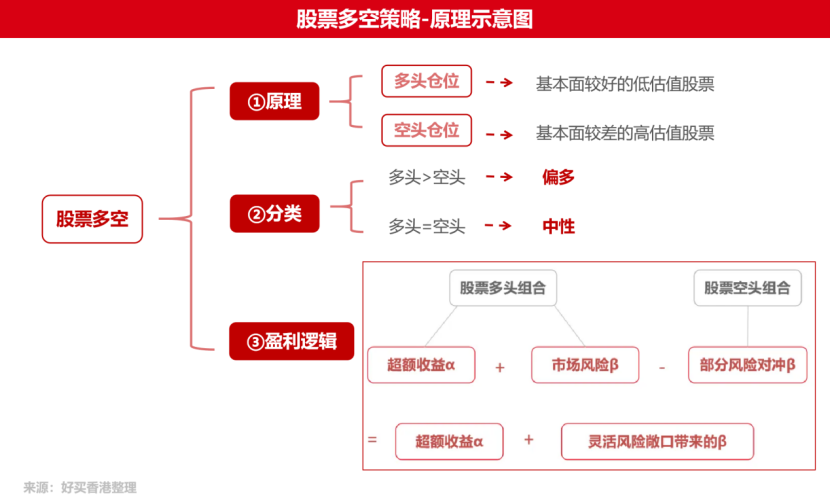

股票多空策略在持有股票多頭的同時,持有股票空頭進行風險對沖。

2、收益來源:

多空策略的盈利來自于多頭和空頭業績的差值。最理想的狀況是多頭股票上漲,空頭股票下跌,帶來雙向的收益。在市場上漲時可減少對沖端的比例,在市場下跌時加大對沖端的比例,從而優化投資組合整體的收益風險性價比。

3、策略優勢:

多空策略能夠靈活調整風險凈敞口,從而對沖市場的系統性風險,降低整體組合的波動和回撤。因此該策略最大的優勢,不在于市場上漲的時候能超越指數,而在于下跌時候的保護。

全球宏觀策略:動蕩時代的阿爾法捕手

宏觀策略是一種通過捕捉宏觀經濟變化來實現收益的投資方法。全球宏觀管理者基本上被賦予了在任何時候投資他們認為最具吸引力的機會的許可。該策略被描述為對沖基金策略中的“007”。

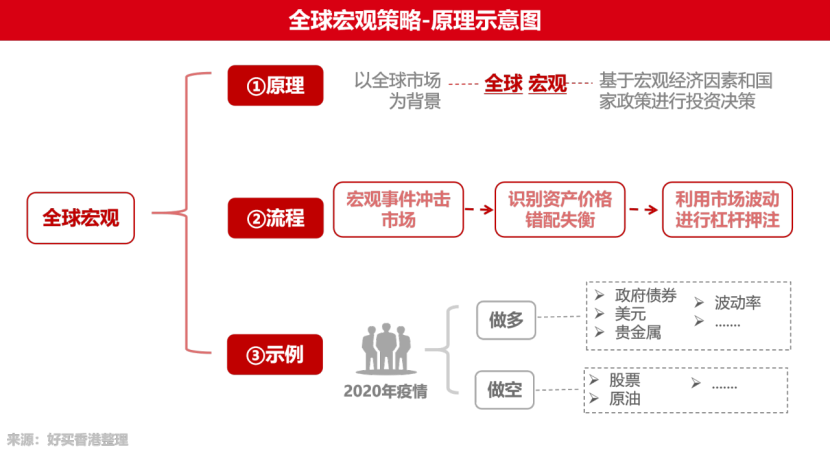

1、策略原理:

基金經理會根據對經濟周期、貨幣政策、地緣政治事件的判斷,選擇合適的資產類別,如貨幣、股票、大宗商品等,借此獲取收益。這類策略受外部環境變化影響較大,但因選擇靈活,在經濟波動中可能獲得較高回報。

2、策略優勢:

這種策略不滿足于僅在單一市場或資產類別中尋找機會,而是放眼全球,跨越不同地區、期限和資產類別,以捕捉增長潛力。通過投資于相關性較低的股票、債券和商品等資產,有效分散了投資組合的風險。

3、適應環境:

對全球宏觀策略來說,比較有利的市場是宏觀事件和黑天鵝頻發,波動頻繁的市場,反之,風平浪靜的市場不利于該策略獲取收益。

在歷史上多個宏觀經濟變化和市場波動劇烈的“危機時刻”,宏觀對沖策略確實為投資者帶來了相對穩定,甚至亮眼的回報。

多策略基金:足夠多元化+充分低相關

面對波動率預期放大的前景,大部分知名機構已經不再局限于單一策略。

多策略基金無疑是作為對沖基金配置底倉的最優人選,因為它們對于波動乃至市場環境本身,都顯得不那么敏感。

1、策略原理:

多策略基金融合多種策略,分散投資于不同地域、行業的多個資產類別,在不同策略之間均衡分配管理規模,有效分散策略的單一性帶來的系統性風險。

2、策略優勢:

產品的業績好壞不取決于單個基金經理能力,配置分散化減少了產品的業績波動,能夠有效避免潛在的風險因素,從而提高組合的反脆弱性。隨著海外對沖基金的迅速發展,這一模式逐漸為越來越多的知名機構所采用,如千禧年、Point72等知名機構。

從結果來看,無論是2020年的疫情黑天鵝、2021年的低波市場環境、2022年的加息大年,還是2023年以來伴隨階段性黑天鵝的美股長牛市場,多策略基金都成功實現了絕對收益,這是其對宏觀環境不敏感的最好證明。

結論&展望

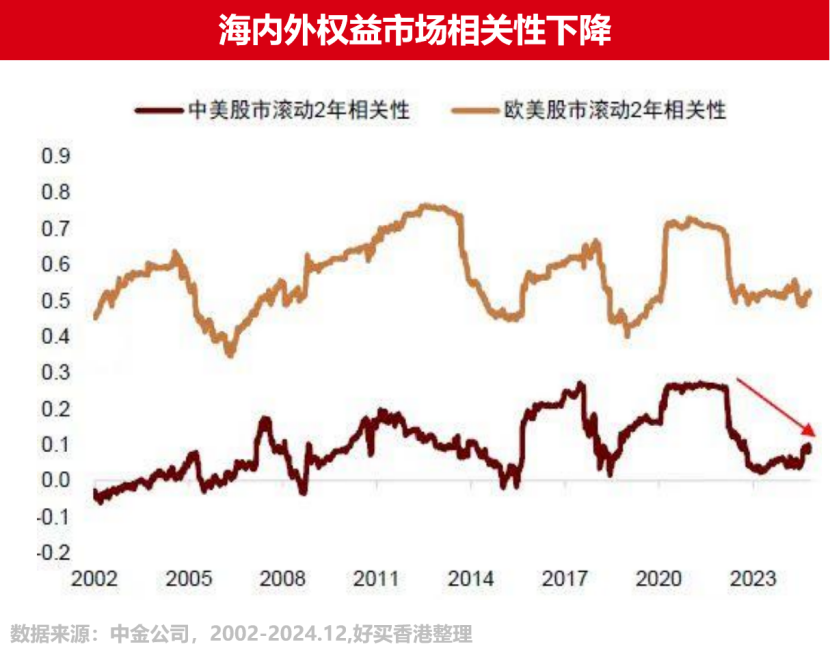

在逆全球化、經濟周期錯位的背景下,海內外權益市場相關性下降,為全球對沖策略表現提供“優渥土壤”。

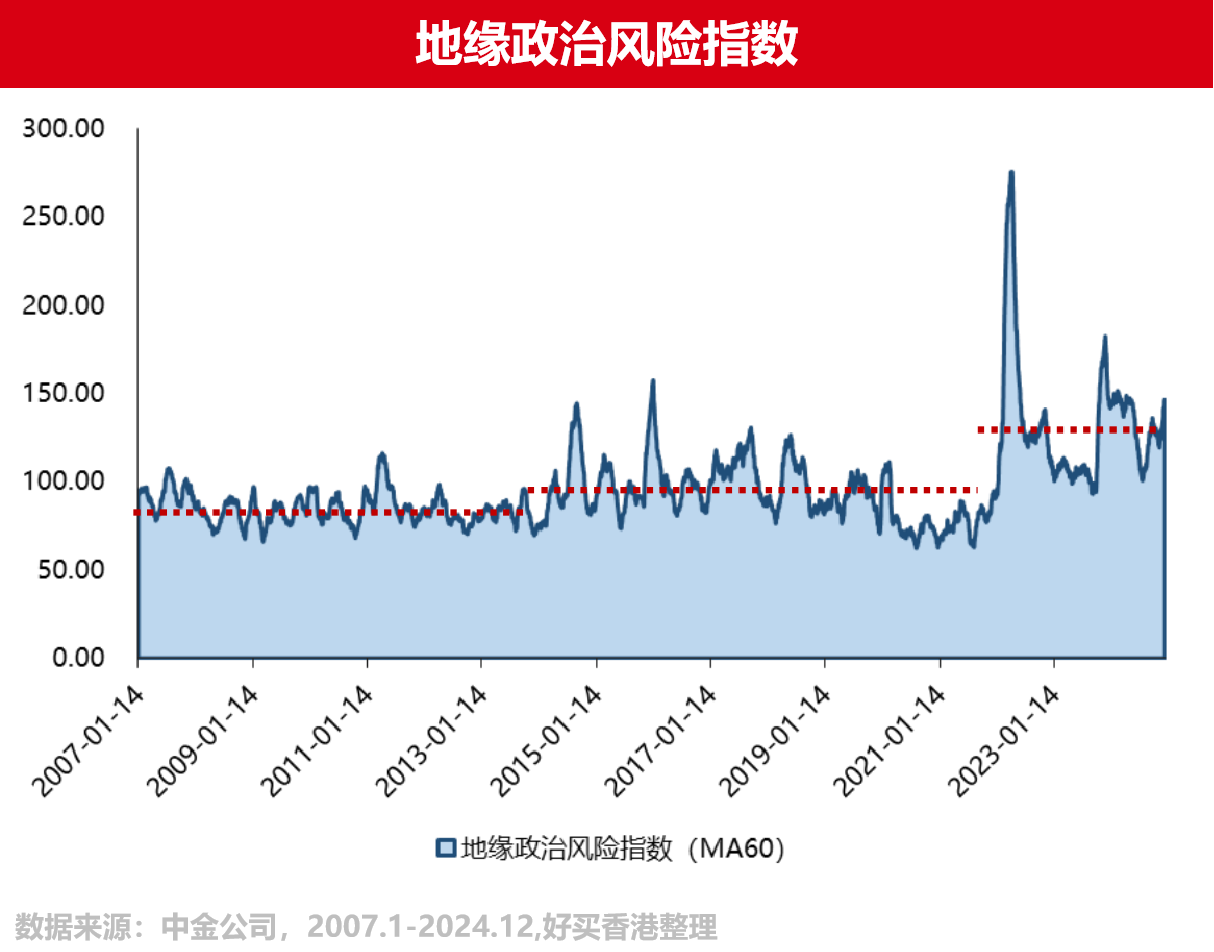

從地緣政治風險指數來看,當前局勢仍會深刻影響資產價格,全球對沖策略優勢依然明顯。

我們試圖結合當下市場環境,給出不同策略的配置建議:

①股票多空:看好Trump2.0帶來的結構化Alpha機會,中性策略或更具吸引力。

②宏觀:看好波動率放大帶來的潛在收益空間,可以戰術性增加配置。

③多策略:長期看好優質平臺型基金作為對沖基金類資產的底倉配置。

總的來說,對沖基金當前處于較好的創造收益環境。若你是高凈值投資者或有一定風險承受能力,對沖基金將是一個不錯的選擇!

(本文轉載自好買香港)

風險提示:投資于國際證券市場,除了需要承擔與國內證券類似的市場波動風險等一般投資風險之外,還面臨匯率風險等國際證券市場投資所面臨的特別投資風險,也需要投資者注意。

好買香港提醒:本文版權為好買香港所有,未經許可任何機構和個人不得以任何形式轉載和發表。如有轉載需求,請在文章下方留言。