2025年以來,A股市場(chǎng)分化加劇,小盤股持續(xù)領(lǐng)跑,而曾備受矚目的紅利指數(shù)卻表現(xiàn)低迷,中證紅利指數(shù)年內(nèi)跌幅超4%,引發(fā)“是否應(yīng)拋棄紅利風(fēng)格”的熱議。

本文穿透市場(chǎng)噪音,拆解紅利資產(chǎn)的真相。

紅利指數(shù)遇冷

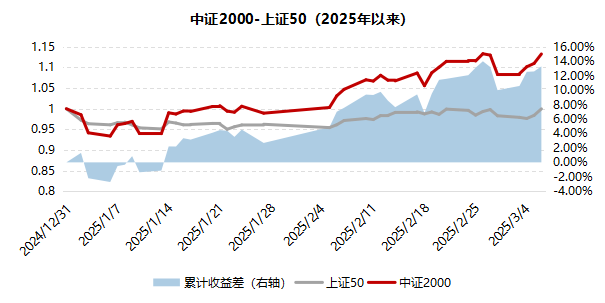

今年以來,尤其是春節(jié)后市場(chǎng)演繹非常的極致,盤面上呈現(xiàn)小盤對(duì)大盤的持續(xù)壓制。

數(shù)據(jù)來源: Wind,數(shù)據(jù)區(qū)間:2025/1/1-2025/3/6

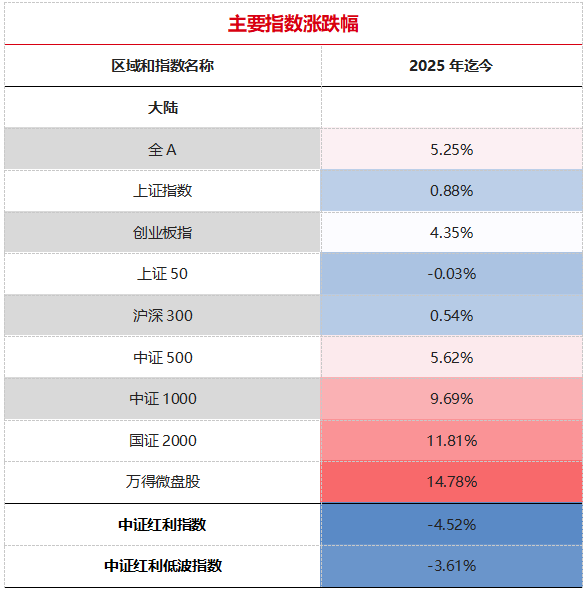

而另一方面,去年甚至前3年都是明星的紅利指數(shù),仿佛瞬間就失去了吸引力。

比如在今年的諸多指數(shù)里,中證紅利以及紅利低波指數(shù)的表現(xiàn)比所有常見寬基都要差。

近期我們也看到了各種自媒體、公眾號(hào)上陸續(xù)出現(xiàn)是否應(yīng)該拋棄紅利的討論。

數(shù)據(jù)來源: Wind,數(shù)據(jù)區(qū)間:2025/1/1-2025/3/6

所有人都看見的風(fēng)險(xiǎn),風(fēng)險(xiǎn)就不大了

雖然風(fēng)格的高低起伏是很正常的事情,比如我們以過去十年和過去十五年的角度看,中證紅利全收益和中信成長風(fēng)格指數(shù)的平均年化收益差距不大。

數(shù)據(jù)來源: Wind,數(shù)據(jù)區(qū)間:2010/3/6-2025/3/6

但市場(chǎng)的行為也可能說明了一個(gè)很質(zhì)樸的道理:可能過去1-2年,尤其是過去1年很多買紅利的人,或許不是因?yàn)楣上⒙实脑颍赡芨嗟某霭l(fā)點(diǎn)是beta的相對(duì)強(qiáng)弱。

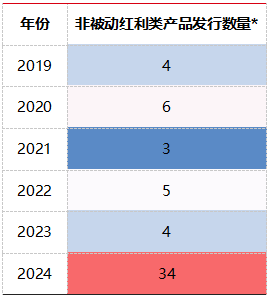

市場(chǎng)基金的發(fā)行節(jié)奏也能大體說明這個(gè)現(xiàn)象。

比如我們以后視鏡的角度看,紅利風(fēng)格開始對(duì)全A指數(shù)有顯著超額收益的是2021年,當(dāng)年只有3個(gè)相關(guān)產(chǎn)品發(fā)行;然后2022-2023,中證紅利持續(xù)有超額收益,但產(chǎn)品發(fā)行數(shù)目依舊沒有明顯變化;直到2024年,也就是紅利累計(jì)了三年超額后,相關(guān)產(chǎn)品發(fā)行開始明顯放量。

所以這樣的現(xiàn)象也大體能看出,新發(fā)更多是beta的線性推演,而并不一定是基于紅利本身資產(chǎn)的性價(jià)比邏輯。

數(shù)據(jù)來源: Wind,數(shù)據(jù)區(qū)間:2019/1/1-2024/12/31

*非被動(dòng)紅利類產(chǎn)品的定義為:業(yè)績基準(zhǔn)中含有紅利相關(guān)指數(shù),且產(chǎn)品為非被動(dòng)指數(shù)型

為何紅利仍是組合的“壓艙石”?

那么當(dāng)前紅利風(fēng)格是不是就應(yīng)該被拋棄了呢?

我們認(rèn)為顯然不是。

雖然可能投資者對(duì)中證紅利構(gòu)成中諸如煤炭這樣的周期股有較大分歧,但大家共識(shí)的是,紅利的本質(zhì)還是在于自由現(xiàn)金流的釋放,盡管現(xiàn)金流的釋放周期不穩(wěn)定使得過去的分紅率對(duì)未來指引模糊,同時(shí)有些企業(yè)通過負(fù)債去分紅的方式也會(huì)讓投資者擔(dān)心其可持續(xù)性,但至少分紅使得其股票價(jià)格相較于完全不分紅、較差質(zhì)量的企業(yè)有更好的錨定,為長期復(fù)利效應(yīng)奠定了基石。

同時(shí)我們可以觀察到一個(gè)特點(diǎn),能長期嚴(yán)格貫徹以自由現(xiàn)金流角度選股的基金管理人,都具備較好的業(yè)績和相對(duì)較好的回撤水平,并且由于在紅利因子上具備更領(lǐng)先的周期研判和組合管理,其長期業(yè)績往往優(yōu)于紅利指數(shù)。

比如2017年以來,劉旭管理的大成高鑫和鮑無可管理的景順長城滬港深精選,這兩只產(chǎn)品的年化收益分別為18.25%和12.72%,顯著高于中證滬港深高股息全收益指數(shù)的9.49%,而且最大回撤分別為-25%和-21%,也要顯著優(yōu)于高股息指數(shù)的-31.6%。(數(shù)據(jù)截止日期:20250306;數(shù)據(jù)來源:Wind,好買基金研究中心)

因此從長周期的角度來看,紅利風(fēng)格的產(chǎn)品是能夠獲取非常優(yōu)秀的風(fēng)險(xiǎn)收益回報(bào)的,雖然在個(gè)別年份彈性會(huì)遠(yuǎn)不如成長風(fēng)格產(chǎn)品,但是其突出的下跌有支撐的特點(diǎn)使得復(fù)利回報(bào)具備了堅(jiān)實(shí)的基礎(chǔ),能夠?yàn)橥顿Y者提供較好的底層持有體驗(yàn)。

因此從組合構(gòu)成角度,我們也認(rèn)為對(duì)有長期投資計(jì)劃的投資者而言,應(yīng)該把這一類資產(chǎn)列為重要的配置標(biāo)的之一。

風(fēng)險(xiǎn)提示:

投資有風(fēng)險(xiǎn)。基金的過往業(yè)績并不預(yù)示其未來表現(xiàn)。基金管理人管理的其他基金的業(yè)績并不構(gòu)成基金業(yè)績表現(xiàn)的保證。相關(guān)數(shù)據(jù)僅供參考,不構(gòu)成投資建議。投資人請(qǐng)?jiān)旈喕鸷贤确晌募私猱a(chǎn)品風(fēng)險(xiǎn)收益特征,根據(jù)自身資產(chǎn)狀況、風(fēng)險(xiǎn)承受能力審慎決策,獨(dú)立承擔(dān)投資風(fēng)險(xiǎn)。

重要提醒:

本文版權(quán)為新方程所有,未經(jīng)許可任何機(jī)構(gòu)和個(gè)人不得以任何形式轉(zhuǎn)載和發(fā)表。