多年以后,每當回想起2022年末到2023年初的債市踩踏行情時,相信不少債券交易員和債券投資經理,依然會為了沒有抓住當時城投高收益債的投資機會而懊悔不已。

因為這樣的機會,在他們有限的職業生涯中很可能再也不會出現第二次,他們之后面對的是一個高息資產正不斷萎縮、甚至逐步消亡的債券市場。

高收益債的春天

國內高收益債市場的春天,嚴格來講,可能只屬于城投高收益債。

其他的產業類高收益債,尤其房地產高收益債大部分時候都處于寒冬中,要在這類資產上獲利需要的不僅僅是投研能力,還需要一定的運氣。

原因也再簡單不過:城投債至今依然金身未破,未發生過實質性違約,而產業債領域,不論是國企還是民企、高等級還是低等級,都出現過信用違約。

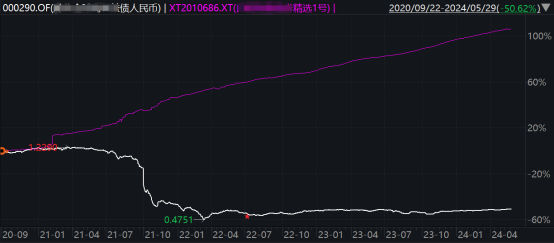

這些年來,如果說城投高收益債給投資者帶來的是簡單的幸福,那么地產債帶來的則是心驚膽戰和資產的斷崖式縮水。

圖表1:某公募QDII債基和某私募債基凈值走勢對比

數據來源:Wind,好買基金研究中心整理

數據時間:2020/09/22~2024/05/29

城投債市場并非沒有發生過信用風險事件。

早在2011年6月,云南路投和上海申虹出現信貸危機,再加上城投融資政策的收緊,市場一片風聲鶴唳,城投債信用利差大幅走闊,市場調整近一個季度,之后隨著政策的放松危機才得以化解。

2018年貴州的城投平臺出現非標違約、江蘇鎮江城投融資不暢,均出現了利差的大幅上行。再到后來2020年的永煤事件對河南省城投平臺的沖擊,2021年的湖南湘潭、蘭州城投和2023年初昆明個別城投平臺的信用危機等等。

市場上關于城投債終究會違約的“鬼故事”傳了一年又一年,故事差一點就發生,但最終并未發生違約事故。

從一些私募債券基金的表現來看,近幾年來確實有部分管理人的城投高收益債策略,投資業績表現可謂驚人。

一方面是年化收益率連續多年維持在兩位數以上,另一方面凈值波動和回撤幅度也小,這種高收益、低風險的特征對于投資者而言非常具有吸引力,也讓不少資管機構分外眼紅,也有部分券商開始參與其中,分享城投高收益債的投資紅利。

要說城投高收益債市場這么多年來都是四季如春或許有些夸張,但從未出現過凜冽寒風確實是不爭的事實。

高收益債的消亡

從全市場來看,截至5月末,國內高收益債(按到期收益率8%以上定義)市場規模為2818億元,涉及債券數量299只。其中,城投高收益債僅剩219億元,非城投高收益債則為2599億元,主要是已經違約和違約風險較高的地產債。

由于國內債券市場發行和存量結構關系,非城投高收益債的規模一直較小,其明顯增長主要是2018-2019年民企違約潮期間和后來的地產債暴雷,但即便如此規模也依然比較有限。如果從歷史數據看,國內高收益債市場規模層一度達到1萬億左右,占信用債市場規模比重約4-5%,而八成以上是城投債。

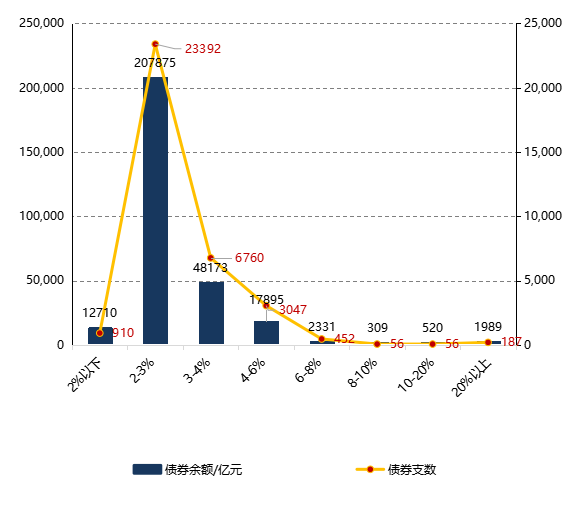

從到期收益率的分布情況看,截止5月末,在存量的28萬億左右信用債中,8%以下存量債券規模占比升至99%,而8%以上的高收益債占比已經只剩下1%;3%以下債券規模占比為75%,4%以下占比達到92%,4-6%之間的債券規模占比也只有6%,6-8%之間債券規模不足1%。收益率在2%以下的債券規模已經超過了1萬億,而AA評級1年期同業存單的收益率也有2.2%。

圖表2:信用債到期收益率存量分布情況

數據來源:Wind,好買基金研究中心整理

數據時間:2024/5/30

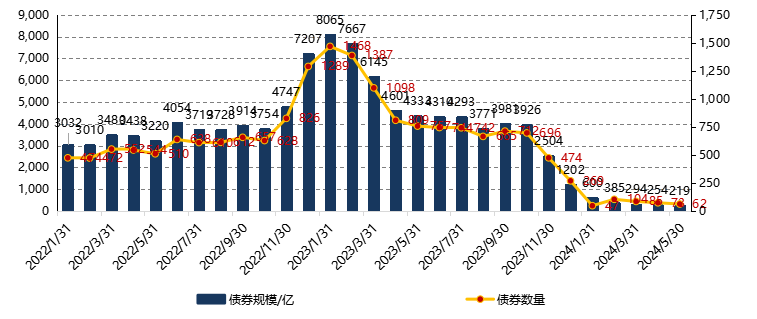

在化債政策出臺后,讓不少交易員懊悔的高收益城投債,其規模下降速度之快同樣讓不少投資機構措手不及。

2023年1月份,全市場8%以上收益率的城投高收益債規模一度超過8000億,較銀行理財贖回踩踏事件發生之前翻倍。但隨著債市逐步修復,之后城投高收益債規模快速下降,三季度化債利好逐步落地,其存量規模進一步收縮,大有走向消亡之勢。

從最新的數據來看,截止5月末,城投高收益債存量已經只剩200多億,占信用債比重已經不足千分之一,幾乎可以忽略不計,至此國內高收益債投資的黃金時代也正在逐步遠去。今年以來,很多高收益債策略的收益表現已經明顯不及以往。

圖表3:城投高收益債存量情況變化

數據來源:Wind,好買基金研究中心整理

而國內債市信用風險的逐步出清,似乎也在印證著高收益債正在走向消亡。

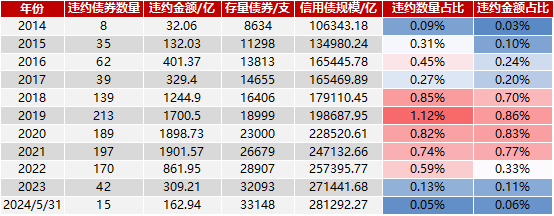

從2023年信用債違約情況來看,全年違約債券數量已降至42支,涉及違約債券規模309億元,違約率按金額計算只有0.11%,較高峰時期的2018-2021年大幅下降。

在民企違約潮、地產集中暴雷之后,國內債券市場的整體信用風險已顯著降低。信用違約事件的減少,意味著市場上出現高收益債的概率也在下降,高收益債某種程度上也成了稀缺資產。

圖表4:國內信用債違約規模和違約率統計

數據來源:Wind,好買基金研究中心整理

高收益債的未來

作為一個成熟的債券市場,高收益債是其不可或缺的一塊拼圖。

高收益債市場的存在能夠為高風險債券提供必要的流動性,能夠為債券的定價提供更加公允的市場化依據。

或許到期收益率的大幅下行會帶來高息債券規模的大幅收縮,或許城投高收益債市場將從此一去不復返,但只要債券市場上還存在信用風險、流動風險、利率風險等各類因素,高收益債市場就不會完全消失。

即便某一天8%收益率以上城投高收益債真的消失(概率并不小),即便存量的高收益地產債券逐步退出市場,那也可以通過重新定義的方式讓高收益債市場繼續存在。

隨著無風險利率的走低,不必拘泥于8%的標準,6%以上收益率、甚至5%以上收益率的債券也可以稱作高收益債券。也可以根據信用利差進行定義,無懼無風險收益率的不斷下行。

盡管如此,高息債券不斷收縮帶來的“資產荒”已經是當下國內債市不爭的事實,再投資難度之大超乎預期,而可轉債、可交債、境外債券、長久期利率債,甚至權益和衍生品,正在成為越來越多的債券管理人增厚收益的策略選擇。

風險提示:投資有風險。基金的過往業績并不預示其未來表現。相關數據僅供參考,不構成投資建議。投資人請詳閱基金合同,并自行承擔投資基金的風險。高端合格投資者要求:符合中國證監會規定的私募證券投資基金的“合格投資者”條件。即:具備相應風險識別能力和風險承擔能力,投資于單只私募基金的金額不低于100萬元。且個人金融資產不低于300萬元或者最近三年個人年均收入不低于50萬元。好買提醒:本文版權為好買財富所有,未經許可任何機構和個人不得以任何形式轉載和發表。