上周,美聯儲最新公布的5月FOMC會議紀要顯示,美聯儲決定5月仍維持聯邦基金利率水平不變。但由于通脹比此前預期更為持久,官員們仍然不急于降息,整體表態偏向鷹派。期貨市場定價顯示,到年底降息25個基點的次數可能少于2次,和年初預期相比再次減少。

在美聯儲連續的鷹派表態下,降息預期一再延后,此前備受關注的美債市場也再次出現波動。在短期降息拐點仍不明朗的背景下,當前還適合買美債嗎?利率債和信用債分別有哪些配置機會?我們總結了好買研究的最新觀點,分享給大家。

通脹降溫不及預期

美聯儲持續給降息“潑冷水”

美東時間5月1日,美聯儲議息會議上宣布將美聯邦基準利率水平繼續維持在 5.25-5.50%區間,符合市場預期。從最新的政策表述來看,近幾個月來在實現2%的通脹目標方面缺乏進一步進展。

此外,美聯儲宣布將從6月開始,將每月縮減美國國債的上限規模從此前的600億美元下調至250億美元,每月縮減MBS的上限規模保持在350億美元不變。這意味著總的縮表規模將從950億美元下降至600億美元。

圖1:美聯儲議息會議聲明文本對比

通脹數據方面,美東時間15日公布的數據顯示,4月美國CPI環比增長0.31%,低于市場預期的0.37%;CPI同比增速從3.5%降至3.4%,重回緩慢降溫趨勢。目前來看,4月通脹數據可能還不足以觸發美聯儲在近期開始降息,美聯儲需要獲得更多經濟和通脹降溫的證據。期貨市場定價顯示,到年底降息25個基點的次數可能少于2次,和年初預期相比再次減少,可能在9月前后開啟降息。

通脹數據方面,美東時間15日公布的數據顯示,4月美國CPI環比增長0.31%,低于市場預期的0.37%;CPI同比增速從3.5%降至3.4%,重回緩慢降溫趨勢。目前來看,4月通脹數據可能還不足以觸發美聯儲在近期開始降息,美聯儲需要獲得更多經濟和通脹降溫的證據。期貨市場定價顯示,到年底降息25個基點的次數可能少于2次,和年初預期相比再次減少,可能在9月前后開啟降息。

年內仍有降息1-2次的可能性

美債仍有較高配置價值

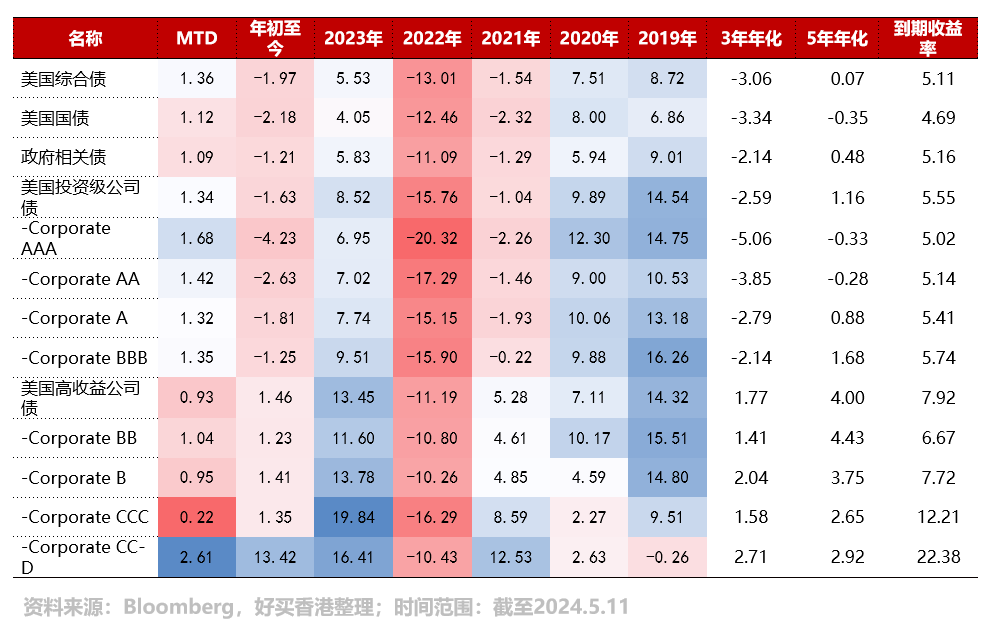

海外債券指數方面,受美聯儲降息預期反復的影響,今年各大指數價格仍呈現一定的波動,4月各大債券指數跌幅明顯但近期均有所反彈。據統計,今年以來截至5月11日,其中美國綜合債指數(組合持倉包含利率債和信用債)累計收益為-1.97%(MTD為1.36%,4月收益為-1.79%),美國投資級信用債指數累計收益為-1.63%(MTD為1.34%,4月收益為-1.73%),美國高收益債券指數累計收益為1.46%(MTD為0.93%,4月收益為-0.7%)

圖2:海外部分債券指數漲跌情況

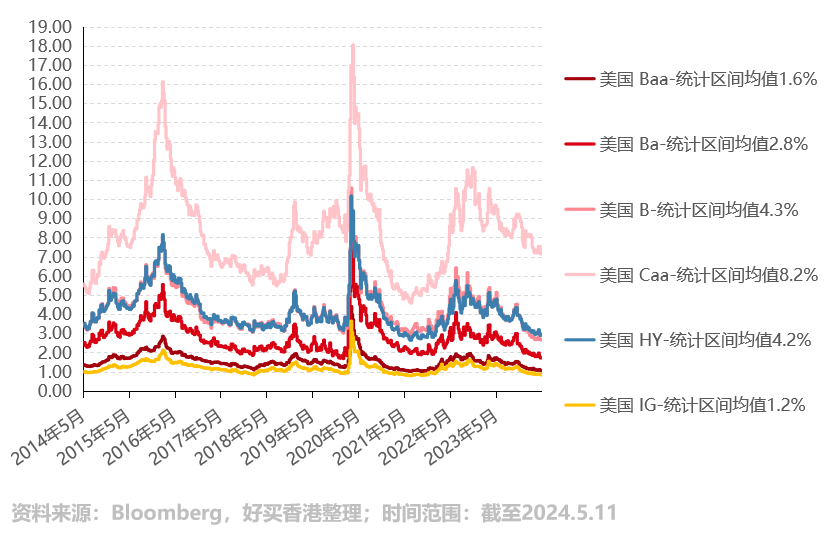

信用利差方面,仍保持小幅波動,整體利差處于歷史較窄區間。今年以來美國投資級債券指數利差收斂12bps目前在0.86%;而美國高收益債券指數利差收斂了25bps目前在2.97%。到期收益率方面,截至5月11日美國投資級債券指數YTW在5.55%左右,利差分位約2.8%;美國高收益債券指數YTW在7.92%左右,利差分位約4.2%左右。

信用利差方面,仍保持小幅波動,整體利差處于歷史較窄區間。今年以來美國投資級債券指數利差收斂12bps目前在0.86%;而美國高收益債券指數利差收斂了25bps目前在2.97%。到期收益率方面,截至5月11日美國投資級債券指數YTW在5.55%左右,利差分位約2.8%;美國高收益債券指數YTW在7.92%左右,利差分位約4.2%左右。

圖2:美國部分信用債指數利差走勢

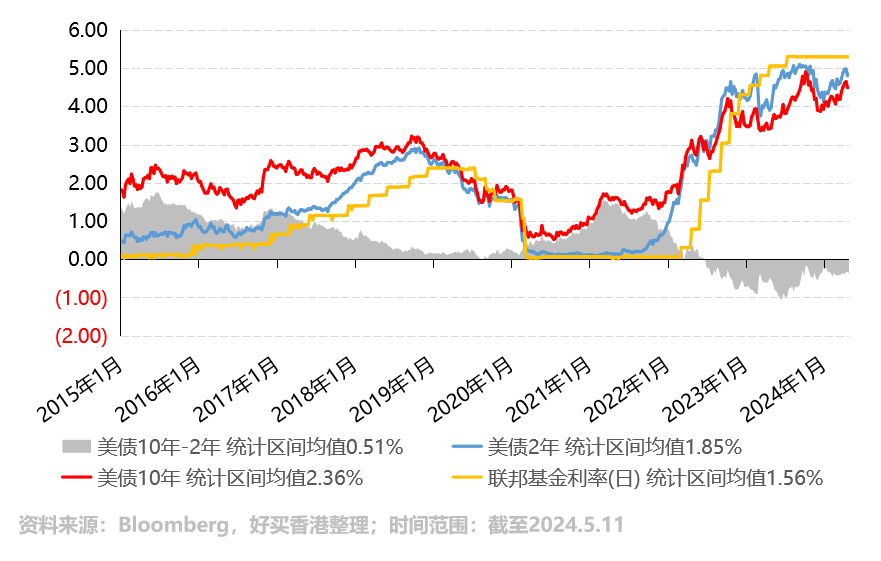

在實際降息落地之前,10年期美債收益率仍將保持高位震蕩,目前來看年內美聯儲仍有降息1-2次的可能性,對應利率下行的空間和彈性依然較大,當前位置具備一定的配置價值,但長債波動性較大。

圖2:美國10年期/2年期國債收益率走勢

小結

總結而言,今年海外債券市場仍有所波動,而在美聯儲降息靴子落地前,美元債預計可能續呈現多重頂多重底的震蕩走勢,若要精準把握交易機會可能有些難度。在美聯儲預期降息的大背景下,投資者可考慮提前逐步進行美債配置,在獲取當前較高票息的同時,可以進一步捕捉降息周期下的資本利得。

利率債方面,信用風險較低,但對于長久期品種而言可能存在較大波動。信用債方面,目前收益率水平處于歷史較高水平,具備較大的投資吸引力,在觀察貨幣政策變化的同時還需關注基本面的變化。此外,在降息之前,美元貨幣基金仍有望維持較高的收益,投資性價比依然較高。

風險提示:投資有風險,決策須謹慎。文中觀點不代表平臺投資意見,內容僅供參考并不構成任何投資及應用建議。未經好買財富授權許可,任何機構和個人不得以任何形式復制、引用本文內容和觀點,包括不得制作鏡像及提供指向鏈接,好買財富就此保留一切法律權利。