隨著量化在國內(nèi)的飛速發(fā)展,當量化指增產(chǎn)品從滬深300、中證500等傳統(tǒng)寬基賽道,裂變?yōu)橹凶CA500指增、小市值指增、紅利指增等多個細分品類時,投資者的選擇焦慮正從“找不到Alpha”,演化為“掉進基準陷阱”——既要忍受同質(zhì)化競爭下的超額衰減,又被迫在風格/行業(yè)輪動中押注。

那么在當前時代,有沒有能同時間解決以上兩種焦慮的方法?

量化多頭異軍突起

量化多頭策略,又稱“空氣指增”,指產(chǎn)品投資決策過程中基于量化模型在全市場范圍內(nèi)進行選股操作,不跟蹤任何指數(shù)或不受任何指數(shù)成分股、行業(yè)、市值等方面的條件約束。

雖然“空氣指增”這一名稱與指數(shù)增強策略看似更為接近,但它更接近于以絕對收益為目標的主動管理策略,而不是對標某一特定指數(shù)的指數(shù)增強策略。

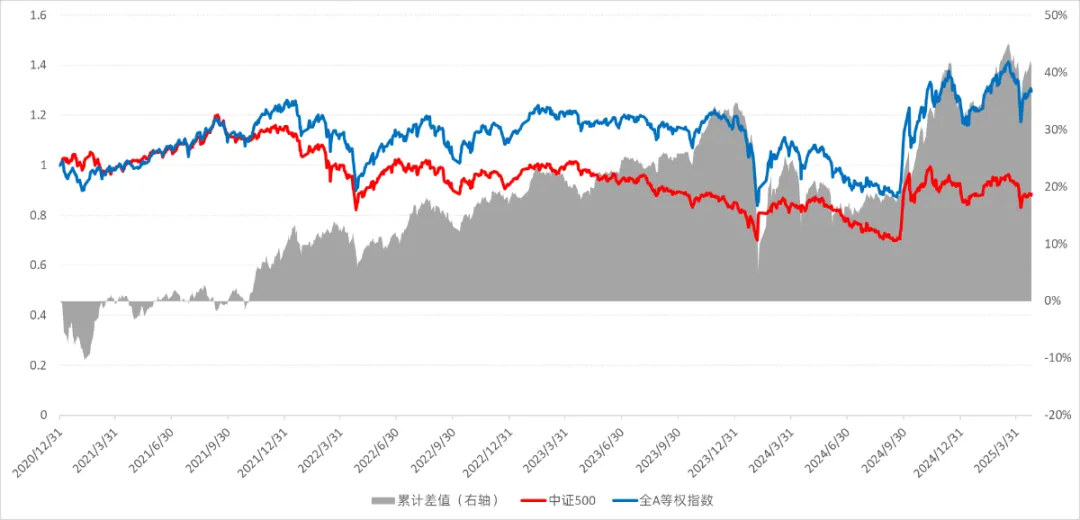

國內(nèi)管理人從2021年陸續(xù)發(fā)行量化多頭策略。早年間,同一個管理人的量化多頭和指增的差異基本都集中在組合優(yōu)化模塊上,即量化多頭策略和指增共用了一套信號預測模型,而這套模型的選股域一般是全市場剔除流動性末尾、ST后剩余的股票集合,因此信號天然的對標基準是選股域內(nèi)個股的等權組合,進入組合優(yōu)化模塊,指增會在優(yōu)化中額外加入對標基準組合的風格暴露約束、行業(yè)偏離約束、跟蹤誤差約束等等,優(yōu)化約束的差異得到了不同的策略持倉。

隨著市場擴容,以500指增為例,在2021年,全市場股票數(shù)量3000多支,管理人做流動性剔除后的可選池一般在3000支左右。不做任何約束下,多頭組合的市值中樞在市值1500名左右;而隨著A股市場的不斷擴容,當前A股已有逾5400支個股,選股域也從2021年的3000+擴展到了4500-5000左右,中證500的加權市值分位不斷上移,全市場信號組合的市值中樞和500指數(shù)的差異逐漸累積:

數(shù)據(jù)來源:好買基金研究中心

數(shù)據(jù)區(qū)間:2020/12/31 – 2025/4/25

這也就意味著信號為了對齊500所需要做的“犧牲”越來越多,對標指數(shù)優(yōu)化過程中的阿爾法損耗越來越大;不僅如此,指增由于嚴格約束了對標基準的風格敞口,無法獲取風格的增益,國內(nèi)主流的量化模型雖然不會對風格做專門的預測,但模型對于風格仍有一定的捕捉能力,即使是相對嚴格風控的指增策略,風格上長期的累積收益也是正的。

我們選取了好買代銷產(chǎn)線上同時有500指增和量化多頭產(chǎn)品的管理人的平均統(tǒng)計如下:

數(shù)據(jù)來源:好買基金研究中心

數(shù)據(jù)區(qū)間:2022/3/11 – 2025/4/18

近三年量化多頭相對500指增的累積優(yōu)勢接近20%。理論上,指增相對于量化多頭,既損耗了部分pure_alpha,又缺少了風格的增益,在拉長周期后,實際的收益風險表現(xiàn)弱于量化多頭。

量化多頭:完美無瑕?

那是否應該拋棄指增投向量化多頭的懷抱?

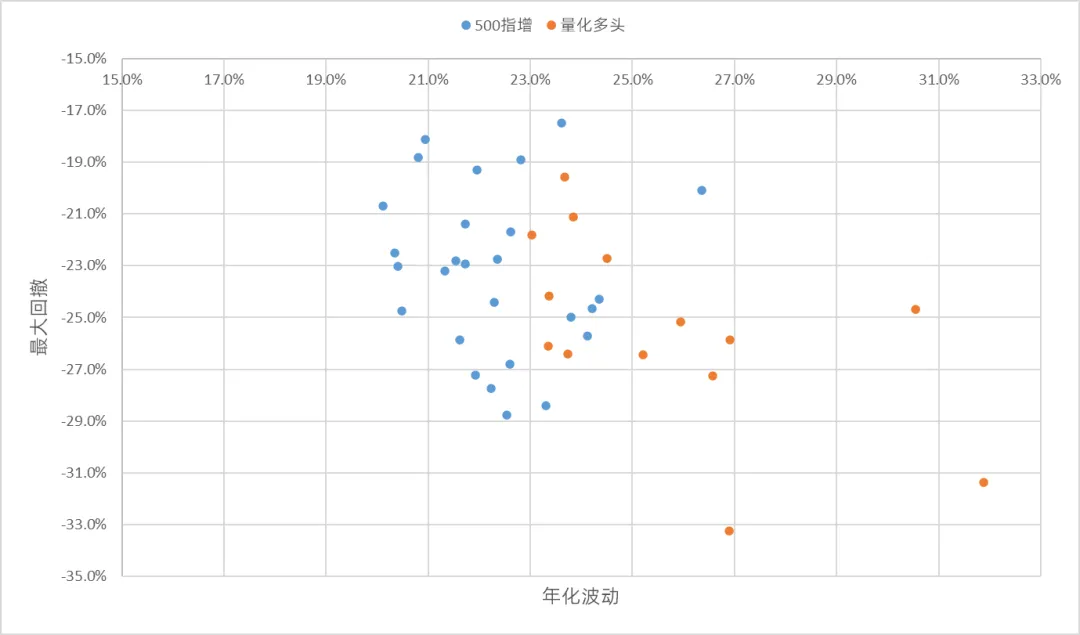

并非絕對,量化多頭放松了在選股和風格上的約束,相應的波動和回撤也會放大,為了滿足統(tǒng)計的有效性,以好買研究跟蹤池的500指增和量化多頭策略的波動和回撤為例:

數(shù)據(jù)來源:好買基金研究中心

數(shù)據(jù)區(qū)間:2022/12/30 – 2025/4/18

從散點的分布上來看,量化多頭策略的波動和回撤高于500指增,平均的回撤幅度也高于500指增,在2024年2月極端行情下,部分量化多頭的回撤超過30%,而500指增的平均最大回撤幅度僅有23%左右,風格不僅帶來收益,波動和回撤維度的放大同樣顯著。

這還衍生了另外一個問題:量化多頭策略的分化比500指增更大,量化多頭的選擇相比指增的選擇,難度更高。

尤其是在經(jīng)歷了去年2月和9月的極端波動后,越來越多的量化多頭策略中開始加入風格、行業(yè)輪動模型,通過對常見風格例如市值風格的自適應切換來降低風格切換對策略的影響;而在去年下半年Beta的大波動行情下,帶有倉位擇時策略的擇時多頭的熱度也空前高,量化多頭策略正在逐步擴展收益來源,而不同來源的收益都是投資者選擇標的需要考慮的因素,隨著收益來源的豐富化,對于投資者而言,量化多頭策略的挑選難度日漸提高。

量化多頭FOF

后指增時代的破局之道

量化多頭策略對于投資者的風險偏好和選基能力都提出了更高的要求,而量化多頭FOF通過組合構(gòu)建邏輯和風險收益再平衡機制,有效化解了傳統(tǒng)量化多頭策略對投資者風險偏好與選基能力的雙重挑戰(zhàn),實現(xiàn)1+1>2的效果,其核心優(yōu)勢主要有三點:

● 篩選難度更高?專業(yè)篩選降低配置門檻

量化多頭更多元化的收益來源對于選基提出了更高的要求,而量化多頭FOF依托專業(yè)管理人的評估體系,通過定量化標簽篩選與定性盡調(diào)結(jié)合,實現(xiàn)底層精選,提高底層配置勝率;

● 波動更高?策略分散化化解單一管理人風險

量化多頭產(chǎn)品要求投資者精準識別管理人能力,而量化多頭FOF通過配置多個低相關性量化多頭組合(如高頻量價、基本面等),將單策略失效風險分散化,相比指增FOF,底層量化多頭的分化度更顯著,分散配置的優(yōu)勢更大;

● FOF調(diào)倉流動性劣勢?多頭自適應調(diào)整應對市場切換

FOF調(diào)倉的靈活度弱于單一策略,而量化多頭恰好能發(fā)揮其靈活性優(yōu)勢,在市場出現(xiàn)風格切換或者極端波動時,通過底層的調(diào)整來降低FOF的波動,彌補FOF的流動性劣勢。

結(jié)論

量化多頭FOF可以通過放開基準約束和分散配置,將投資者從指增單品盲選,進化到專業(yè)量化多頭FOF的組合配置,將單一指增的“押注式博弈”,升級為全域阿爾法網(wǎng)羅,打破指增選擇焦慮,或?qū)⒊蔀楹笾冈鰰r代的配置新范式。

風險提示:

投資有風險。基金的過往業(yè)績并不預示其未來表現(xiàn)。基金管理人管理的其他基金的業(yè)績并不構(gòu)成基金業(yè)績表現(xiàn)的保證。相關數(shù)據(jù)僅供參考,不構(gòu)成投資建議。投資人請詳閱基金合同等法律文件,了解產(chǎn)品風險收益特征,根據(jù)自身資產(chǎn)狀況、風險承受能力審慎決策,獨立承擔投資風險。

重要提醒:

本文版權為新方程所有,未經(jīng)許可任何機構(gòu)和個人不得以任何形式轉(zhuǎn)載和發(fā)表。